อิทธิพลของการท่องเที่ยวที่มีต่อความต้องการเครดิตผู้บริโภคในประเทศไทย

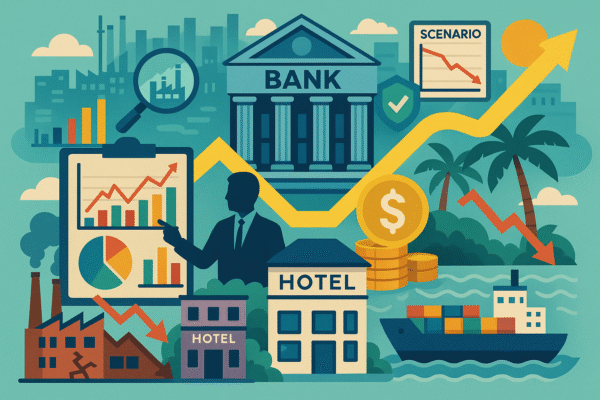

อุตสาหกรรมการท่องเที่ยวมีบทบาทสำคัญในเศรษฐกิจของประเทศไทย โดยมีการสนับสนุนอย่างมากต่อ GDP ของประเทศและสร้างงานหลายล้านตำแหน่งในหลากหลายภาคส่วน ผลกระทบที่เกิดขึ้นจากภาคการท่องเที่ยวที่เติบโตอย่างต่อเนื่องคืออิทธิพลที่มีต่อความต้องการเครดิตผู้บริโภค เมื่อการท่องเที่ยวเติบโตอย่างรวดเร็วในประเทศไทย มันสร้างวงจรของการเติบโตทางเศรษฐกิจที่กระตุ้นให้เกิดการใช้จ่ายมากขึ้นและเพิ่มความต้องการเครดิต การท่องเที่ยวมีผลโดยตรงต่อกำลังซื้อของทั้งคนท้องถิ่นและธุรกิจ เมื่อจำนวนการท่องเที่ยวเพิ่มขึ้น ธุรกิจต่าง ๆ โดยเฉพาะในภาคการบริการและค้าปลีก จะได้รับรายได้เพิ่มขึ้น รายได้ที่เพิ่มขึ้นนี้จะกลายเป็นค่าจ้างที่สูงขึ้นและเพิ่มรายได้ที่ใช้จ่ายสำหรับพนักงานที่ทำงานในอุตสาหกรรมเหล่านี้ ดังนั้น หลายคนที่พึ่งพาการท่องเที่ยวในการหาเลี้ยงชีพจึงมีแนวโน้มที่จะหันมาใช้เครดิตเพื่อให้ครอบคลุมความต้องการใช้จ่ายที่เพิ่มขึ้น ซึ่งอาจรวมถึงการใช้เครดิตสำหรับการเดินทาง สินค้าผู้บริโภค หรือแม้กระทั่งการปรับปรุงที่อยู่อาศัย นอกจากนี้ สถาบันการเงินในประเทศไทยได้สังเกตเห็นการเพิ่มขึ้นในการใช้บัตรเครดิต สินเชื่อผ่อนชำระ และสินเชื่อส่วนบุคคล ด้วยรายได้ที่เพิ่มขึ้น บุคคลต่างๆ จึงมีแนวโน้มที่จะทำการซื้อที่มีมูลค่ามากขึ้นหรือใช้จ่ายในบริการ ซึ่งกระตุ้นให้พวกเขาใช้เครดิตบ่อยขึ้น ความต้องการเครดิตที่เพิ่มขึ้นนี้ยังเกี่ยวข้องกับการที่นักท่องเที่ยวใช้การชำระเงินแบบเครดิตในระหว่างการเดินทางมายังประเทศด้วย ผลที่ตามมา ธนาคารและสถาบันการเงินต่าง ๆ จึงมีความยืดหยุ่นมากขึ้นในการให้บริการเครดิต ทำให้สามารถเข้าถึงสินเชื่อและบัตรเครดิตได้ง่ายขึ้น อย่างไรก็ตาม แม้ว่าการท่องเที่ยวจะส่งผลบวกต่อการเติบโตของเครดิตผู้บริโภคในระยะสั้น แต่ก็มีความเสี่ยงในระยะยาว การพึ่งพาอุตสาหกรรมการท่องเที่ยวในการขับเคลื่อนการใช้จ่ายของผู้บริโภคอาจทำให้เกิดความเปราะบาง ความตกต่ำทางเศรษฐกิจหรือความผันผวนในรูปแบบการท่องเที่ยวโลก เช่นที่เกิดขึ้นในช่วงการระบาดของโรค COVID-19 อาจส่งผลให้จำนวนนักท่องเที่ยวที่มาเยือนประเทศไทยลดลง ซึ่งจะส่งผลกระทบต่อรายได้ของธุรกิจและบุคคลที่พึ่งพาภาคการท่องเที่ยว ทำให้ยากต่อการชำระหนี้และเพิ่มความเสี่ยงในการผิดนัดชำระหนี้ ด้วยเหตุนี้ สถาบันการเงินจึงต้องระมัดระวังในการจัดการเครดิตผู้บริโภค แม้ว่าความต้องการเครดิตที่ขับเคลื่อนด้วยการท่องเที่ยวจะเป็นตัวขับเคลื่อนทางเศรษฐกิจที่สำคัญ แต่ก็ต้องมีการควบคุมอย่างรอบคอบเพื่อป้องกันการก่อหนี้ที่มากเกินไปและการขยายตัวของเครดิตอย่างไม่ระมัดระวัง